Por qué aplicar seguimiento de tendencias a cada uno de los Activos de Inversión

En el post anterior expliqué porque invierto en los diferentes Activos de Inversión en los que invierto y porque utilizo los porcentajes de asignación que utilizo.

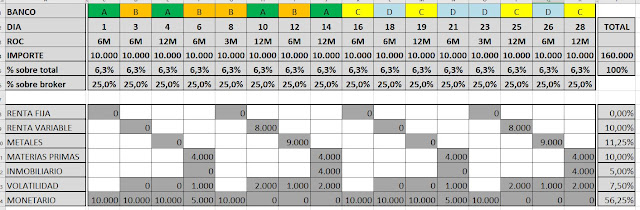

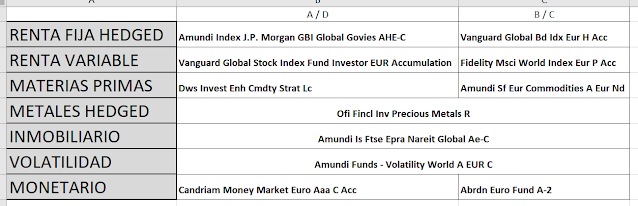

Tal y como expliqué aquí, además de invertir en diferentes

Activos de Inversión lo más descorrelacionados posibles entre sí, para que se

cubran entre ellos en malos momentos de alguno de ellos, … les aplico un

sistema de seguimiento de tendencias (Roc => Rate of Change), buscando estar

invertido en cada uno de dichos Activos de Inversión únicamente cuando cada uno

de ellos esté en tendencia alcista.

Esta sería mi capa de protección 3. Evitar las tendencias

bajistas de cada uno de los activos de inversión en los que invierto, para que

(junto a la descorrelación que ya muestran entre ellos), minimizar todo lo

posible las opciones de que el global de la cartera sufra retrocesos

significativos.

El Roc:

Primero una pequeña explicación de que es y cómo funciona el

Roc.

El Roc de X meses lo único que hace es comparar que evolución ha tenido el

precio de un Activo de Inversión, en los últimos X meses.

Dicha información es fácilmente accesible en internet; simplemente poniendo el

nombre del fondo de inversión en el que queramos invertir, encontraremos

páginas web que nos darán la evolución de dicho fondo de inversión en los

últimos x meses.

La lógica de una estrategia de seguimiento de tendencias basadas en el Roc, es

simple:

- Si el Roc de x meses supera a la liquidez, entonces estamos invertidos en el Activo de Inversión.

La lógica detrás de esta técnica se base en que las tendencias existen. Y toda tendencia tiene un período inicial en el que se forma, un período central en la que se desarrolla, y un período final en la que se da la vuelta y va en sentido contrario al que llevaba.

Así pues, intentar aprovechar una tendencia alcista en un Activo de Inversión, a través del Roc conllevará que entraremos en dicho Activo cuando ya se haya iniciado dicha tendencia (nos perdemos la parte inicial de la misa), disfrutaremos de la parte central de dicha tendencia, pero deberemos renunciar a parte de la rentabilidad conseguida por el camino, cuando al final de la tendencia el Activo se dé la vuelta y empiece a ir en sentido contrario.

Lo que buscamos es que el resultado final de todo esto sea llevarnos una gran

parte de la rentabilidad del Activo, pero librándonos de una gran parte de los

malos momentos que el Activo va a tener con total seguridad.

Vamos a ver un ejemplo de seguimiento de tendencias, usando

el Roc, para cada uno de los activos de inversión que utilizo.

1) Seguimiento de tendencias, usando el Roc, para la Renta Variable:

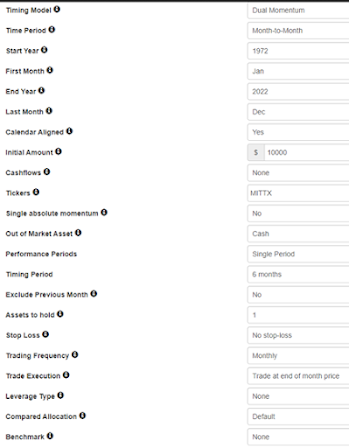

Utilizaremos una vez más la herramienta web

portfoliovisualizer, en concreto su sección Dual Momentum. Rellenaremos las

opciones, con los siguientes parámetros:

Una pequeña explicación de qué va a evaluar

portfoliovisualizer con estos parámetros:

-Va a evaluar

(desde que existan registros en su base de datos) cómo ha evolucionado la

rentabilidad de 10.000 $ invertidos en el fondo de inversión MITTX (MFS

Massachusetts Investors Tr A), un fondo de inversión de Renta Variable de USA.

-Cada final

de mes evaluará si dicho fondo de inversión tiene un Roc de 6 meses que haya

superado a la liquidez (Cash). En caso afirmativo el siguiente mes estará

invertido en el fondo de inversión. En caso negativo, estará invertido en un

fondo de inversión monetario (cash). Nos mostrará la evolución de 10.000 $

invertidos en esta estrategia de seguimiento de tendencias.

-Comparará la

opción de estar siempre invertido en el fondo de inversión, con la opción de

hacer seguimiento de tendencias con el fondo.

Adjunto los resultados:

Analicemos los resultados:

-10.000 $ invertidos en enero de 1972 en el fondo

de inversión se hubiesen convertido en 1.137.318 $ a finales de abril de 2022.

Esto significa una revalorización anual nominal del 9,86%. En cambio, si

hubiéramos seguido la estrategia de seguimiento de tendencias utilizando el Roc

de 6 meses, los 10.000$ iniciales se hubiesen convertido en 510.606 $, con una

revalorización anual nominal del 8,13%.

-En el caso de haber hecho Buy & Hold del

fondo de inversión, la volatilidad anual a soportar hubiera sido del 14,94%,

mientras que utilizando el Roc de 6 meses, hubiera disminuido a un 10,70%.

-El peor momento que tubo que soportar un

inversor Buy & Hold en el fondo, fue un retroceso del -44,92% desde máximos

(de noviembre de 2007 a febrero de 2009). Sin embargo un inversor que hubiera

seguido las señales de un Roc de 6 meses, hubiera soportado sólo un retroceso

máximo del -23,10% desde máximos (en el crack de 1987).

-Finalmente, el inversor B&H en el fondo,

tubo una correlación de 0,96 (prácticamente total) con el mercado de Renta

Variable de USA en todos esos años. Sin embargo el inversor seguidor de

tendencias, sólo tendría una correlación del 0,68. Es decir, el inversor

B&H depende, casi al 100%, de cómo evolucione la Renta Variable, mientras

que el inversor por tendencia, tiene rendimientos positivos de manera más

independiente (haga lo que haga la Renta Variable).

Como ya indiqué anteriormente en otro post, uno de los aspectos que más valoro, es el número de drawdowns importantes y la duración de los mismos.

En el caso del inversor B&H, estos son los 4 peores mercados bajistas que

hubiera tenido que soportar, tanto en disminución de su patrimonio, como en

duración de esa situación.

En el caso del inversor seguidor de tendencias, estos son

sus 4 peores drawdowns:

Personalmente me centro más en cómo consigue la rentabilidad cada una de las dos estrategias, que en qué rentabilidad consiguen. Y en este caso, veo mucho más factible invertir por seguimiento de tendencias, que aplicar Buy & Hold, ya que la rentabilidad es similar, pero la forma de conseguirla es radicalmente diferente.

2) Seguimiento de tendencias, usando el Roc, para la Renta Fija:

Repitamos el experimento, pero ahora aplicándolo al fondo de

inversión VWESX (Vanguard Long-Term Investment-Grade Inv ), un fondo de

inversión que invierte en Renta Fija de Largo Plazo de USA. Estos fueron los

resultados, desde que se tienen registros:

En este caso, la rentabilidad en cada uno de las dos

estrategias es muy similar. Sin embargo vuelve a repetirse la circunstancia

que, tanto la volatilidad anual como el máximo drawdown como la correlación con

la Renta Variable USA, son muy inferiores en la estrategia de seguimiento de

tendencias

También comparo los 4 peores drawdowns de la estrategia

Buy&Hold …

… con los 4 peores drawdowns de la estrategia de seguimiento

de tendencias:

Observando de nuevo, que es mucho más “tranquilo” invertir

por seguimiento de tendencias.

3) Seguimiento de tendencias, usando el Roc,

para el Oro:

Repitamos el experimento, pero ahora aplicándolo al fondo de

inversión INIVX (VanEck International Investors

Gold A), un fondo de inversión que invierte en empresas extractoras de

oro.

Aunque no es exactamente lo mismo que invertir directamente en oro, la

correlación entre las empresas extractoras de oro y el propio oro (expresado

por el ETF GLD), es lo suficientemente alta, para que podamos hacernos una idea

de cómo hubiera evolucionado GLD desde que hay registros para INIVX. A tal

efecto, muestro la correlación entre INIVX y GLD de los últimos 18 años, que

llega hasta un +0.82.

Estos fueron los resultados, desde que se tienen registros

para INIVX:

Y confrontamos los peores drawdowns de cada una de las dos

estrategias:

4) Seguimiento de tendencias, usando el Roc, para el Inmobiliario:

Repitamos el experimento, pero ahora aplicándolo al fondo de

inversión STMDX (Sterling Capital

Stratton Real Estate I), un fondo de inversión que invierte en Inmobiliario

de USA. Estos fueron los resultados, desde que se tienen registros:

Y confrontamos los peores drawdowns de cada una de las dos

estrategias:

5) Seguimiento de tendencias, usando el Roc,

para las Materias Primas:

Finalmente repitamos el experimento, pero ahora aplicándolo

al fondo de inversión PRNEX (T. Rowe

Price New Era), un fondo de inversión que invierte en empresas dedicadas

a las materias primas.

Aunque no es exactamente lo mismo que invertir directamente

en materias primas, la correlación entre las empresas dedicadas a las materias

primas y la propia categoría de materias primas (expresada por el ETF GSG), es

lo suficientemente alta, para que podamos hacernos una idea de cómo hubiera

evolucionado GSG desde que hay registros para PRNEX. A tal efecto, muestro la

correlación entre PRNEX y GSG de los últimos 16 años, que llega hasta un +0.75.

Estos fueron los resultados, desde que se tienen registros:

Y confrontamos los peores drawdowns de cada una de las dos

estrategias:

Conclusiones:

En todos y cada uno de los Activos de Inversión en los que les hemos aplicado el seguimiento de tendencia, mediante un Roc de 6 meses, la rentabilidad no se ha alejado significativamente de la que hubiera proporcionado hacer Buy & Hold sobre dicho Activo de Inversión, pero sin embargo tanto la volatilidad, como el máximo drawdown, como la duración de los mismos, como la correlación, han disminuido muy significativamente.

Esta es la principal razón por la que mi estrategia de inversión no se centra únicamente en definir una Lazy Portfolio en la que confie, y mantenerla indefinidamente, sino que busca tendencias dentro de cada Activo de Inversión que la compone para salirme en sus mercados bajistas.

Muchas gracias por tanta información. Una consulta. Ya que realizas zanjado y realmente tienes 4 subcarteras, alguna vez te has planteado que 1 o 2 de ellas sean estáticas (buy & hold) en vez de absolute momentum? Has llegado a hacer algún backtest al respecto y has visto en las métricas que no merece la pena contar con ambas estrategias simultáneamente? Muchas gracias de antemano por dedicarme tu tiempo.

ResponderEliminarEs un tema con el que tengo algo de polémica con algunos gestores profesionales, ya que ellos son partidarios de un 50% cartera estática y 50% cartera táctica.

EliminarSin embargo, le he dado mil vueltas al tema, y en todas las simulaciones que he hecho, me sale que ser 100% táctico, es como se reduce al mínimo la volatilidad de tu cartera, aunque sea a cambio de renunciar a una pequeña parte de la rentabilidad.

Si miras las conclusiones finales, de mi post: https://patrimonioprudente.blogspot.com/2022/06/la-cartera-permanente-fondo-una-vision.html

verás de lo que hablo.

Saludos y gracias por tu interés.

Hola! me parece muy interensante este concepto de invertir teniendo en cuenta la tendencia pero no me queda muy claro el como lo haces. Cuando dices "Si el Roc de x meses supera a la liquidez", ¿a qué te refieres exactamente? ¿al ROC de un fondo monetario? ¿a la rentabilidad del fondo monetario? Es decir, digamos que el ROC a 3 meses de un fondo X es del +5%, ¿Contra qué comparas ese 5% para tomar la decision invertir más en ese fondo o no? Muchas gracias!

ResponderEliminarEfectivamente me refiero al RoC de un fondo monetario.

EliminarSi el fondo de Renta Variable que utilices en los últimos 3 meses (RoC de 3 meses) ha subido un 7% y el fondo Monetario que utilices en los últimos 3 meses ha subido un 1%, eso significa que la Renta Variable está más fuerte que la liquidez en los últimos 3 meses y , por tanto, debemos estar invertidos en Renta Variable.

En caso contrario, significaría que la Renta Variable no está alcista, y por tanto nos refugiaríamos en liquidez (fondo monetario) hasta que se revertiera la tendencia.

Saludos.