La estrategia

Bueno, pues directos al grano. En este post voy a detallar exactamente todos los aspectos de mi estrategia de inversión. En posts posteriores, iré explicando el por qué de cada elemento que he añadido a mi estrategia y mostraré los resultados históricos que lo respaldan.

- Utilizo únicamente fondos de inversión en moneda EUR, lo más indexados y con las mínimas comisiones posibles. Explicado aquí.

- Divido mi cartera de inversión en 4 partes, y cada una de ellas la deposito en un supermercado de fondos de inversión diferentes (Bankinter, Myinvestor, Renta4, Inversis). Explicado aquí.

- Cada una de estas carteras, la divido en 4 partes iguales, del 25% de peso cada una.

Cada 25% lo destino a cada uno de estos diferentes Activos de Inversión (explicado aquí y aquí):

* Renta Variable Global.

* Renta Fija Global con EUR cubierto (explicado aquí).

* Oro y metales preciosos.

* 50% Materias Primas y 50% Inmobiliario.

- Para cada uno de estos Activos de Inversión le hago un seguimiento de tendencias (explicado aquí), evalúo cual ha sido su rentabilidad en los últimos 3, 6 o 12 meses, y lo comparo con la rentabilidad que hubiera tenido en esos 3, 6 o 12 meses la opción sin riesgo de un fondo de inversión del mercado monetario en EUR

Para cada Activo de Inversión, hago esto para dos valores entre 3-6-12, en función de cual ha sido la volatilidad histórica de dicho activo de inversión (explicado aquí).

En caso que el Activo de Inversión lo haya hecho mejor que el fondo monetario para cada uno de esos dos valores, entonces esa parte se invierte en el Activo de Inversión. En caso contrario, se invierte en el fondo de inversión monetario.

Los valores aplicados a cada Activo de Inversión son:

* Renta Variable Global: 6 y 12 meses.

* Renta Fija Global con EUR cubierto: 3 y 6 meses.

* Oro y metales preciosos: 6 y 12 meses.

* 50% Materias Primas y 50% Inmobiliario: 6 y 12 meses.

- En el caso que estemos invertidos (total o parcialmente) en un Activo de Inversión, dedicamos un X% del capital asignado a ese Activo de Inversión, y dedicamos un (100-X)% para invertir en un fondo de inversión que invierta en Volatilidad, buscando que nos cubra en caso de bajadas bruscas. (explicado aquí)

- Asigno un día del mes en concreto a cada uno de los 4 Activos de Inversión, de cada una de las 4 carteras, por lo que cada 2 días reevalúo 1/16 de mi cartera de inversión.

De esta manera también aseguramos que cada 7 días reevaluamos 1/4 parte de cada Activo de Inversión (explicado aquí).

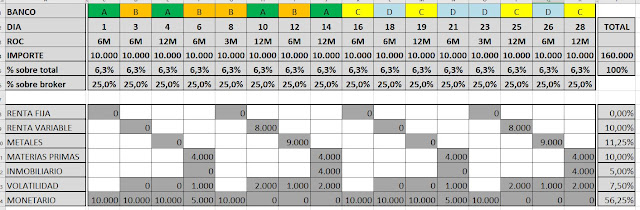

Os adjunto un cuadro resumen de cómo controlo todo esto en un excel.

La siguiente imagen muestra la composición teórica de una cartera de inversión de 120.000 euros a fecha 08/06/2022.

Cada color representa a cada uno de los 4 supermercados de fondos con los que opero.

El Roc (Rate of Change) indica los meses que miramos hacia atrás, para ver cuál ha sido la rentabilidad del fondo de inversión y del fondo monetario.

El día, indica el día del mes en el que reevalúo cada una de esas partes de mi cartera.

Observaréis que cada parte de la cartera pesa exactamente 1/16 (6,33%).

En la imagen adjunta podéis observar que la distribución de la cartera el día 08/06/2022 sería:

- 10,00% Renta Variable Global.

- 10,00% Materias Primas.

- 5,00% Inmobiliario.

- 11,25% Oro y metales preciosos.

- 56,25% Monetario (Cash).

- 7,50% Volatilidad

A esta composición se llega dinámicamente, cada día que aparece en el Excel, evalúo si dicho Activo de Inversión ha superado, o no, al Cash en dicho período. En caso afirmativo toca estar dentro de dicho activo (con la parte de Long volatility que toque), y en caso negativo toca estar en cash.

Genial, gracias por la info :)

ResponderEliminarGracias a ti. Espero te sea de ayuda.

EliminarHola muchas gracias por compartir tu estrategia.

ResponderEliminarSi me permites una crítica constructiva . Con este tipo de estrategias supuestamente diversificadas siempre me hago la misma pregunta. Hasta qué punto está diversificada y hasta qué punto no hay factores comunes que afecten a las cuatro sectores que has definido. Entonces me faltaría un análisis sistemático de los factores comunes por ejemplo si estás invirtiendo en oro y luego en metales preciosos o en inmobiliario hay veces que todos esos productos se mueven en la misma dirección y por tanto no hay tal diversificación.

Totalmente de acuerdo.

ResponderEliminarDe hecho, actualmente (mayo de 2022) está pasando exactamente eso: están bajando RV, RF, Reits y Oro, y sólo está aguantando el tipo Commodities.

Pero para esto hay dos soluciones.

1) No plantear los 5 assets class como un "lazy portfolio", es decir no los dejo indefinidamente en mercado, si no que los "saco" del mercado en cuanto los ROCs en que los evaluo, así me lo indican. De esta manera los vas "salvando" escalonadamente.

2) El hecho que siempre que estoy invertido en algún asset class inmediatamente le asigno un 10% de su peso a un fondo de Long Volatility (que está inversamente correlacionado), hará que en caso de caídas rápidas y profundas (tipo covid), esa parte de Long Volatility crezca mucho, compensando en parte la pérdida de las demás.

Muchas gracias por la pregunta, ha estado muy bien tirada. Sin embargo te me has adelantado a futuras entradas en el blog, donde precisamente iba a explicar esas nuevas "capas de protección" que le aplico a la cartera.

Hola, muchas gracias por la claridad al explicar tu estrategia. ¿Podrías compartir, por favor, qué fondos empleas para la parte de Long Volatility?

ResponderEliminarBueno, eso vendrá en un post posterior.

EliminarVoy tratando de ir lo más rápido posible, pero al final escribir todo lo que uno tiene en la cabeza no es tan rápido como había imaginado.

Sin embargo, puedo adelantarte que se trata únicamente del siguiente fondo de inversión:

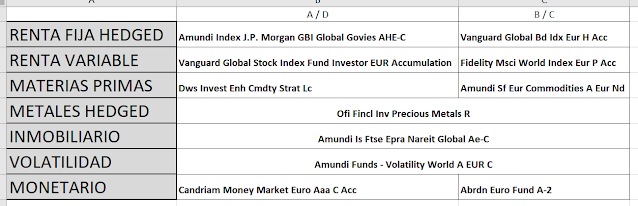

Amundi Funds - Volatility World A EUR C

LU0557872479

Gracias.

Gracias por compartir tus ideas. Al aplicar un Roc doble a un activo entiendo que lo que haces es dividir el importe a invertir en dos partes, entrar y salir de un 50% con el Roc corto y entrar y salir del otro 50% con el Roc largo. ¿Es esto así?

ResponderEliminarHola,

EliminarEfectivamente es tal y como comentas.

Tienes más información del por qué y que ventajas tiene hacerlo de esta manera, en el siguiente post:

https://patrimonioprudente.blogspot.com/2022/05/por-que-aplico-2-rocs-y-ademas.html

Gracias.

Hola, en caso de no aplicar la primera capa de protección de supermercado de fondos (no es que no quiera, mi cantidad invertida y mi aportación mensual es muy pequeña, más adelante lo haría) ¿dividirías tu cartera igualmente en 16 partes? Claro, es que al estar en un solo supermercado de fondos, toda mi renta variable, por ejemplo, está ahí, por lo que la tendría que dividir en 4 partes y tratar cada parte de forma independiente para evaluarla en distintos días ¿no? Me comentas como de viable lo ves o si ves alguna otra alternativa. Muchas gracias.

ResponderEliminarHola, en tu caso en concreto no es tan importante el dividir en 16 partes.

EliminarEstás en plena formación de cartera y tienes tiempo y capacidad de ahorro futura para solventar algo de "mala suerte" que pudieras tener al principio.

En caso como el mío, ya con una edad y con una cantidad considerable invertida, sí que es más importante ser más precavido.

Si te es más cómodo dividir en 4 la cartera, pues adelante. Cada fin de semana reevaluar una de las cuatro patas de la cartera y ya está.

Muchas gracias por tu aportación.

ResponderEliminarMe encantaría conocer qué fondos indexados utilizas para cada tipo de activo. Especialmente para Oro, REITs y Commodities.

Lo tienes al final de la siguiente entrada en el blog:

ResponderEliminarhttps://patrimonioprudente.blogspot.com/2022/05/recomendaciones-finales.html

Gracias.

Jaume, muchas gracias por compartir tu estrategia! Enhorabuena por tu canal de YouTube, Twiter... son de una calidad y claridad extraordinaria!

ResponderEliminarMe surge una duda en cuanto a la división de la cartera en subcarteras con los mismos fondos en comercializadoras diferentes. Puede surgir algún problema a futuro con Hacienda por tener el mismo fondo en dos o tres entidades distintas? A la hora de traspasar o liquidar uno o varios de los fondos con fechas de aportaciones diferentes.

Gracias.

Gracias por tu comentario.

EliminarEn cuanto a tu consulta, soluciono ese problema utilizando un fondo monetario diferente para cada una de las comercializadoras.

En caso de querer liquidar parte de mi inversión, lo haría a través del monetario, y no a través del fondo de inversión que pudiera estar en más de una comercializadora.

Saludos.

Muchas gracias por toda la información que das.

ResponderEliminarTengo una duda ¿se puede tener distintos fondos de los mismos activos en las distintas comercializadoras?, por ejemplo en una tener Fidelity MSCI World Index Fund P-ACC-EUR

para renta variable y en otra Vanguard Global Stock Index Fund Investor EUR Accumulation.

Gracias

Por supuesto que se puede.

EliminarSaludos.

Hola. Muchas gracias por compartir Jaume.

ResponderEliminarTengo una pregunta: cuando vas comprobando un activo con el ROC en una de tus carteras y ves que hay que pasarlo a monetario¿Sólo lo haces en esa cartera y no en las demás a pesar de saber que está cayendo?. Así sólo se salvaría 1/4 de ese activo a nivel global de tu cartera ¿No?

Correcto, sólo voy aplicando los traspasos entre fondos en cada subcartera conforme los RoC me lo indiquen.

EliminarDe esta manera, efectivamente, "salvo" sólo 1/4 del global de esa subcartera.

No me adelanto en la decisión en las demás subcarteras, pues nunca sabes si en los próximos días va a iniciarse un arreón alcista que haga que, cuando toque reevaluar la siguiente subcartera, en ese momento la señal del RoC indique que para esa subcartera no hay que hacer traspaso.

Precisamente por eso divido mi cartera en 4 partes, para que hechos puntuales no afecten al total de mi cartera. El riesgo es, efectivamente, que esa primera subcartera detecte el inicio de un movimiento bajista importante, pero como eso no lo podemos saber de antemano, pues a seguir el sistema y ya está, que para eso está testado.

Saludos.

Hola Jaume. Gracias por compartir tu estrategia. Tengo unas preguntas: En la Cartera Permanente se propone emplear RF de la máxima duración y de la región en la que se viva, sin embargo en tu propuesta empleas el fondo Vanguard Global Bond Index Fund USD Hedged Acc IE00B18GC888 ¿No sería más conveniente emplear un fondo como el Vanguard 20+ Year Euro Treasury Index Fund IE00B246KL88?

ResponderEliminar¿Como se realiza el rebalanceo en la cartera y cuándo?.

Muchas gracias.

Hola.

EliminarLo que propones tú es tal y como Browne diseñó la Cartera Permanente y el fondo que comentas sería una muy buena elección.

Sin embargo, luego, cada uno nos adaptamos la Cartera Permanente a nuestras necesidades.

Personalmente, al ser muy adverso al riesgo, prefiero tener una Renta Fija de medio plazo, en lugar de largo plazo (que es más volátil).

Ten en cuenta que incluso el fondo de inversión MyInvestor Cartera Permanente es una evolución de la idea original de Browne, ya que conjugan 8 carteras diferentes de 8 áreas económicas diferentes.

En cuanto a cómo se realiza el rebalanceo de la cartera y cuando, lo verás en los siguientes post.

Saludos.

Muchas gracias. Espero que pronto amplíes el blog con esa información referente a el rebalanceo.

EliminarSegún he leído en el libro de Craig Rowland. La Cartera Permanente combina cuatro activos, tres de ellos muy volátiles. La máxima volatilidad de estos activos descorrelacionados es la que hace que la Cartera se recupere del bajón que pueden dar uno o varios y la gran subida que pueda dar los otros. Por eso recomiendan bonos a muy largo plazo (30 años) e ir renovandolos una vez que hayan transcurrido 5 años. Por eso te hice este comentario referente a usar unos bonos a más largo plazo, por si habías hecho algún estudio al respecto para ver las diferencias que pueden surgir empleando estos bonos y los que propones en tu estrategia.

Muchas gracias. Un saludo.

Hola. Cuando dije "en los siguientes posts" significa que lo tienes explicado en los posts que siguen a este, ya publicados desde 2022.

ResponderEliminarEs cierto que la gran volatilidad de los elementos de la cartera permanente hace que cojan las recuperaciones desde el inicio en al menos uno de ellos, pero también lo es que los que tienen el bajón se lo comen entero.

Eso fue lo que hizo que descartará a la cartera permanente como estrategia propia en la que confiar mi patrimonio y diseñar mi propia estrategia, que busca "salvarse" de los mercados bajistas de cada una de las patas de la Cartera Permanente.

Saludos.

La estrategia detallada de inversión presentada demuestra una meticulosa y sofisticada gestión de cartera, aprovechando los beneficios de los fondos indexados y diversificando de manera inteligente en diferentes clases de activos. La combinación estratégica de seguimiento de tendencias y asignación dinámica de activos es un enfoque perspicaz para maximizar el potencial de ganancias y mitigar los riesgos. Un ejemplo notable de cómo invertir en fondos indexados puede ser una estrategia sólida y eficaz en el mercado actual.

ResponderEliminarMuchísimas gracias por tus comentarios.

EliminarUn placer que te haya gustado lo expuesto en este blog.

Saludos.

Muchas gracias y enhorabuena por tu trabajo.

ResponderEliminarTengo dos dudas de tu estrategia, comentas que comparas los dos activos a 3, 6 y 12 meses. Cuando rotas o cambias, cuando en los tres periodos uno es mejor que otro? o en dos de los periodos?

Por otro lado, como comparas estos activos en periodos, que herramienta utilizas?

Muchas gracias.

Hola,

ResponderEliminarUtilizo los períodos de comparación 3, 6 y 12 meses.

Pero para cada activo sólo 2 de ellos (por ejemplo, para la Renta Variable utilizo 6 y 12 meses, mientras que para la renta fija utilizo 3 y 6 meses). Lo puedes ver en la imagen del artículo.

Para cada activo, que recuerda que utilizo 2 períodos de comparación, roto la mitad de dicho activo por cada uno de esos 2 períodos de comparación que esté dando señal.

Es decir, para rotar el 100% del activo, los 2 períodos de comparación deben dar señal. Si sólo da señal 1 período de comparación, entonces sólo rota el 50% del activo.

La herramienta a utilizar es morningstar.es

En la barra de búsqueda pones el ISIN o el nombre del fondo y te lleva a la ficha del fondo.

En dicha ficha, una de las pestaña es "Rentabilidad" y ahí puedes ver cómo ha evolucionado el precio del fondo en los últimos 1, 3, 6 y 12 meses.

Saludos.

Saludos.

Hola Jaume. Observó que en tu libro, en la visión general de la estrategia, solo aplicas la Roc de 12 meses y haces el seguimiento los días 15 y 30 de cada mes. Has cambiado de opinión con respecto a este blog o lo haces para simplificar en el libro? Muchas gracias

ResponderEliminarHola.

EliminarSe trata de simplificar la estrategia en el libro.

El espacio del libro es limitado, no como aquí en el blog que puedo explicar cada punto hasta las últimas características.

Sigue siendo algo mejor aplicarlo tal y como lo expongo aquí en el blog, pero quiero dejar claro que la diferencia es muy pequeña, por lo que si alguien quiere simplificar, tiene sentido.

Saludos.

Hola Jaume. Estoy en proceso de implementar mi cartera con estos activos y %.

ResponderEliminar20% RV 20%RF 20% Oro 20% Cash 20%Volatilidad. En cuanto al tema de la volatilidad, siempre que estemos invertidos con un activo tendremos parte de ese 20% de volatilidad invertido? Tendría sentido equiponderar ese 20% de volatilidad o sería mejor estar invertido con el 20%?

Hola.

ResponderEliminarEfectivamente si estás invertido en RV, RF u ORO, sería buena idea acompañarlos con su parte correspondiente de Volatilidad.

Personalmente no le veo sentido a estar siempre invertido en Volatilidad, sólo le veo sentido como cortafuegos en el caso que los otros activos de inversión les toque estar invertidos.

Saludos.

Hola, muchas gracias por todo el trabajo. Me ha gustado tanto que he empezado a aplicarlo incluyendo el fondo de volatilidad. Pero me surge una duda respecto a la medición de los ratios de sharpe pues según el xray de morningstar me sale inferior al 0,1 a 3 años y 0,4 a 5 años. Bastante por debajo de la cifra que te salía en tu video para la cartera con volatilidad (Buy & Hold). No se si estoy aplicando algo de forma incorrecta. Gracias de antemano.

ResponderEliminarGracias por tus palabras.

EliminarEn cuanto a tu consulta, el ratio de sharpe que aporto es en base a un backtest amplísimo desde el año 1974.

En Morningstar efectivamente tienes la info de los últimos 3 y 5 años, en donde ha habido tanto el crack de febrero/marzo de 2020 (covid) como el gran mercado bajista de casi todo de 2022/2023, por lo que en períodos más cortos de tiempo la estrategia puede sufrir.

Saludos.

Es verdad, toda la razón.

EliminarMuchas gracias Jaume

Un saludo.

EliminarBuenos días Jaume.

ResponderEliminarYo tengo el fondo MyInvestor Cartera Permanente. ¿Tendría sentido aplicar tu estrategia con este fondo?, ¿qué partes de la estrategia se podrían aplicar al fondo en sí o cómo la aplicarías?. Gracias de antemano.

Hola,

EliminarNo tiene sentido aplicar esta estrategia de seguimiento de tendencias a un fondo tan estable como el Cartera Permanente, pues no te va a dar casi oportunidades de entrar / salir, al tener muy poca volatilidad en sus resultados.

La estrategia está pensada para ser aplicada a las diferentes patas de una Cartera Permanente, pero no a su conjunto (que es precisamente lo que tienes al contratar el fondo Cartera Permanente).

Saludos.

Gracias Jaume por tu respuesta. Como en el 2022 este fondo de MyInvestor Cartera Permanente se pegó (como muchos) una buena castaña de -12,8%, pensaba que pudiera ser útil contrastar a final de cada mes si está peor que un monetario a un mes y en ese caso traspasarlo hasta que escampe.

EliminarSaludos.

Buenas tardes, Jaume. Partiendo de tu Excel y teniendo en cuenta que cada mes vas a aportar X euros a cada subcartera, ¿cómo gestionas esto? ¿Cómo afecta al rebalanceo? Si un día observas que un activo que debería representar el 25% tiene un peso del 30%, ¿lo reequilibras ese mismo día o tienes un plan para ello? Gracias de antemano.

ResponderEliminarHola, gracias por tu comentario.

ResponderEliminarEn cuanto a tu pregunta, aprovecho las aportaciones mensuales para efectuar dichos rebalanceos, es decir: si puedo aportar 1.000 euros, pero en un activo ya hay 100 euros más de lo que le tocaría y en otro activo ya hay 100 euros menos de lo que le tocaría, pues aprovecho la nueva aportación de 1.000 euros para repartirlos 400 euros al activo que está "sobrepasado" y 600 euros al activo que se había quedado "rezagado".

En etapas más maduras, cuando las nuevas aportaciones no representen un % importante respecto al total ya invertido, pues entonces sí que habría que hacer algún tipo de estrategia de rebalanceo.

En principio aprovecharía el mismo día de las aportaciones para, además de las aportaciones, efectuar los rebalanceos necesarios.

Entendido, muchas gracias!!

EliminarHola Jaume! Gracias por este resumen y referencias.

ResponderEliminarAparte de los cuatro brokers/bancos que mencionas, ¿conoces a IronIA Fintech? Creo que es una opción muy interesante si inviertes una cantidad decente, ya que con un suscripción tienes la opción de invertir en fondos de clases limpias (muy inusual para inversores minoristas), y si en algunos fondos no hay clases limpias, te devuelven la parte de retrocesión. O al menos así lo entiendo por lo que he leído.

O el EBN banco también ofrece fondos de clase limpias. ¿Los conocías?

EliminarSí, conozco ambos. Sin embargo, aún no trabajo con ninguno de ellos. Todo se andará. Me han hablado bien de ambos.

EliminarBuenos días Jaume.

ResponderEliminarEmpecé a aplicar esta estratégia (con algunos fondos diferentes) el mes de febrero. En ese mes, los ROCs, menos la de renta fija, me indicaban que tenía que estar en los fondos invertido. Justo ahora, todo esta cayendo, e incluso algunos ROCs me dicen que tengo que traspasar a monetario, en pérdidas, claro (en algunos estoy a -10%). Ha sido entrar en el mercado, y caer. Al parecer la suerte no está de mi lado ahora jajaja. Pero estoy tranquilo, esto es una carrera a largo plazo, ya vendrán mejores momentos jeje.

Como siempre, gracias por todo!

Hola,

EliminarEfectivamente a inicios de febrero todos los activos de inversión daban señal de entrada (excepto la renta fija).

Y ahora los ROCs dicen que hay que salir a monetario a refugiarse (en previsión que esto sólo haya sido el inicio de una corrección más profunda).

Entiendo que en algunos activos (seguramente la Renta Variable) efectivamente tengas pérdidas del 10% y da rabia traspasarlos ahora a monetarios.

Sin embargo 2 cosas:

- Dependiendo del número de activos en los que hayas invertido, ese -10% sólo habrá afectado a la R.V (el oro, las commodities, .. etc no lo están pasando tan mal).

- Si no rotas a monetario los activos que el sistema te dice que rotes, y al mercado le da por caer aún más, entonces estarás rabioso por partida doble.

Y, efectivamente, la suerte no ha estado de tu lado.

Y, tal y como dices, a largo plazo este retroceso del TOTAL de tu cartera (del -4%, -5%? %) será una anécdota. El sistema está diseñado para vencer con claridad a la inflación y que los momentos malos que tenga (que los tendrá, como el actual) no sean excesivamente dolorosos.

Saludos.

Sisi, voy a seguir la estrategia 100% objetivamente, porque has demostrado perfectamente que funciona. Simplemente quería comentarlo mi realidad, por empezar con mala pata jeje. Como bién dices, la renta variable y reits están sufriendo bastante ahora mismo.

EliminarGracias por tu respuesta!

Hola Jaume! Viendo que utilizas cuatro entidades y uno o dos fondos para las diferentes clases de activo. ¿Cómo haces para gestionar el FIFO de cada fondo? Según tengo entendido, las primeras posiciones que compras son las primeras que se tienen que vender. Gracias de antemano.

ResponderEliminarDe momento es sencillo pues aún estoy en fase de acumulación, por lo que no tengo previsto desinvertir aún.

ResponderEliminarEn el momento en que lo haga, lo que haré será "reunirlo" todo en un único fondo en una única de las entidades y (una vez consolidado todo en un único fondo que dispondrá de toda la información fiscal previa) ahí realizar la desinversión.

Saludos.

Muchas gracias por tu respuesta!

EliminarAprovecho para felicitarte por el valor que aportas tanto en el blog como en Youtube (me falta el libro). Llevo un tiempo analizando la estrategia y estoy viendo como incorporar parte de ella o toda en mi cartera. Gracias

Muchas gracias por tus palabras. Espero que también te guste el libro. Cualquier duda, ya sabes, me puedes contactar tanto por el blog, como por X, como por Youtube. Saludos.

EliminarHola Jaume! Todo bien?? Sólo por curiosidad... Viendo que con el ROC de 12M se suele hacer de media un traspaso al año (sin contar las aportaciones periódicas) y con el ROC de 6M alguno más; en estos momentos de tanta volatilidad sigues con la estrategia 100%? Es que algunos fondos están cerca de las rentabilidades de los fondos monetarios (movimiento lateral, sin una tendencia), un mes están arriba y en el otro abajo, creando órdenes de traspaso cada mes. ¿Tienes alguna otra estrategia para estos casos o no? No sé si he explicado bien...

ResponderEliminarUn saludo!

Hola. Te has explicado perfectamente. Sigo con la estrategia al 100%. Nunca sabrás con anterioridad si la orden de traspaso será correcta o no, lo que sí que sabrás es que en caso de ser incorrecta tienes la oportunidad al mes siguiente de salir de ahí con daños controlados. Es cierto que en ocasiones puede haber períodos de contínuas entradas/salidas que no llevan a ningún sitio y que pueden dar la sensación de estar perdiendo el tiempo, pero ¿que pasa si justo el mes que viene empieza la gran tendencia de largo plazo que va a hacer que el sistema se salga del mapa?.

EliminarSimplemente recordar que el sistema es un sistema DEFENSIVO, no busca acertar siempre (ni ganar más que los demás) si no retroceder lo menos posible en aquellos mercados bajistas devastadores que, sí o sí, en algún momento enfrentaremos en nuestra vida como inversores.

Saludos y muchas gracias por tu interés.

Perfectamente explicado Jaume! Muchas gracias!!

Eliminar