Por qué invertir en más de un Activo de Inversión

Hola de nuevo,

Tal y como expuse aquí, mi estrategia de inversión se basa en invertir en diferentes tipos de Activos de Inversión, asignándole un peso a cada uno. Esta es la que considero la capa 2 de protección. En este post voy a tratar de explicar qué ventajas tiene invertir en más de un activo de inversión (respecto a la alternativa de invertir sólo en uno de ellos).

Empecemos por introducir el concepto de "Lazy Portfolio" (o Carteras para Vagos), concepto sobre el que podéis encontrar toneladas de información en internet, pero que en resumidas cuentas se trata de repartir el total de tu cartera entre diferentes activos de inversión, asignarles un % a cada uno, y mantenerlos sin cambios hasta que toque rebalancearlos para volver a sus pesos originales.

El objetivo principal es que activos de inversión diferentes se vayan compensando entre ellos (los períodos de buenas rentabilidades de uno de ellos no tiene por qué coincidir con el de los otros) y que la mezcla final siga dando una rentabilidad aceptable, pero con mucho menos riesgo que la alternativa de invertir en sólo uno de ellos (típicamente la Renta Variable).

Para ver ejemplos prácticos de diferentes Lazy Portfolios podemos utilizar la web de portfoliovisualizer, en concreto la sección backtest portfolio (https://www.portfoliovisualizer.com/backtest-portfolio).

Aunque hay muchas Lazy Portfolio para poder estudiar, me gustaría centrarme en 2 de ellas que (por ser muy populares, haber sido muy estudiadas y por su rendimiento en el pasado) probablemente sean las más interesantes:

- Cartera Bogle (60% Renta Variable y 40% Renta Fija)

- Cartera Browne o Cartera Permanente (25% Renta Variable, 25% Renta Fija, 25% Oro, 25% Liquidez).

Además las compararé con la alternativa de invertir sólo en Renta Variable haciendo Buy & Hold.

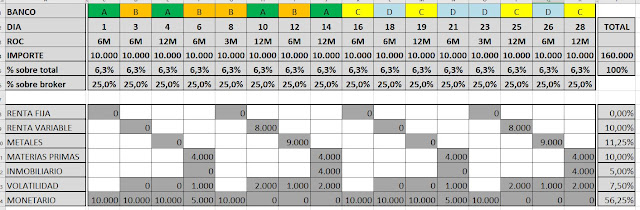

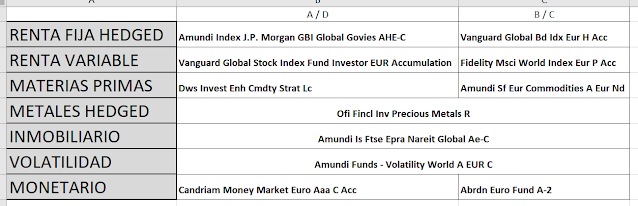

Con todo esto, aquí tenéis la configuración a entrar en portfoliovisualizer para realizar el estudio:

Y aquí tenéis los resultados de las distintas estrategias desde el año 2005:

Y a partir de aquí se abre todo un abanico de posibilidades / comentarios / opiniones acerca de qué es mejor o peor, que dependera mucho de lo que cada uno de nosotros valoremos más como inversores. Voy a intentar exponer los pros y los contras de cada una de ellas:

1) En cuanto a rentabilidad (CAGR) de cada estrategia en estos más de 17 años que nos da este estudio, está claro: lo más rentable ha sido invertir en Renta Variable y hacer Buy & Hold (9,54% anual), seguido de la cartera 60%- 40% rebalanceando cada mes (7,32% anual) y finalmente la cartera Permanente rebalanceando cada mes (6,68% anual).

2) Sin embargo, para todos aquellos que (además de la rentabilidad) valoramos cómo se consigue esa rentabilidad, es muy importante saber cual ha sido la volatilidad (Stdev) de cada una de las estrategias. Y aquí la Permanent Portfolio con rebalanceo mensual ha resultado ser la más estable (6,73% de volatilidad), seguida de la cartera 60-40 con rebalanceo mensual (9,33%) y finalmente la estrategia más inestable ha sido hacer Buy&Hold de Renta Variable (ha tenido que soportar una volatilidad del 14,72%).

3) El Ratio Sharpe es un indicador estadístico que intenta medir la "rentabilidad ajustada al riesgo", es decir cuanta rentabilidad obtienes por cada unidad de riesgo que asumes. Aquí, nuevamente sale como ganadora la Permanent Portfolio con un 0,82, dejando muy atrás tanto a la cartera 60-40 (con un 0,68) y sobre todo al Buy & Hold de Renta Variable (con sólo un 0,61).

4) Un indicador muy interesante es el máximo drawdown (es decir, la peor mala racha a la que se ha enfrentado la estrategia), donde destaca por mucho la Permanent Portfolio, con sólo un 12,75% de retroceso desde máximos, comparados con el 32,44% que tuvo que sufrir alguien que invirtiese en la cartera 60-40 o el impactante 50,97% que tuvo que soportar alguien que invirtiese en Renta Variable y aguantase la crisis del 2008-2009.

5) Y finalmente mi indicador favorito, el llamado underwater period (o periodo que permaneces por debajo del anterior máximo), que mide cuanto tiempo necesitas para volver a ver un nuevo máximo en tu estrategia.

Os adjunto los 3 peores underwater periods de la opción de Buy&Hold en Renta Variable, donde podéis comprobar que el catastrófico mercado bajista del 2008-2009, hizo que se tardase 4 años y 10 meses en volver a ver nuevos máximos en esa cartera ...

Aquí tenéis los 3 peores underwater periods de la cartera 60-40, donde su peor momento también fue en la crisis 2008-2009, donde tardó 3 años y 2 meses en recuperar máximos ...

Y finalmente aquí tenéis los 3 peores underwater periods de la Permanent Portfolio, estrategia que lo máximo que ha tenido que soportar sin ver nuevos máximos ha sido 1 año y 9 meses.

* Para todos aquellos que lo que más valoren sea la búsqueda de la máxima rentabilidad posible, la Renta Variable se ha mostrado históricamente imbatible en el largo plazo en ese aspecto. Pero deben ser conscientes que en algún momento de su vida inversora van a ver, sí o sí, un gran mercado bajista que pondrá a prueba su resistencia mental y que dicho stress mental durará muchos años. Y tendemos a sobrevalorar nuestra resistencia mental ante estos acontecimientos.

Esto hizo que automáticamente rechazara como hipótesis de trabajo, el invertir única y exclusivamente en Renta Variable.

Podéis observar que han existido varios períodos de 20 años de inversión, en que dicha cartera no hubiera obtenido rentabilidad alguna.

No entra dentro de mis planes estar 20 años sin conseguir rentabilidad para mi cartera, por lo que personalmente es una estrategia de inversión que tampoco contemplo.

Comentarios

Publicar un comentario

Deja aquí tu comentario / pregunta.