Por qué aplico 2 Rocs (y además diferentes) a cada Activo de Inversión (con lo sencillo que sería aplicar un único Roc a todos los Activos de Inversión)

Tal y como vimos en el post anterior, se pueden conseguir muy buenos resultados de rentabilidad ajustada al riesgo, teniendo una cartera con diversos Activos de Inversión a los que se le haga seguimiento de tendencia.

En posts anteriores utilicé la técnica de seguimiento de tendencias que utilizo personalmente en mi cartera de inversión: el Roc, para daros una primera impresión general. Y me centré mucho en un único Roc (el de 6 meses), para dar dicha visión general de cómo, esta sencilla técnica de seguimiento de tendencias, puede ayudar a tener una cartera más estable.

Ahora quisiera entrar más en detalle del porqué utilizo dos Rocs para cada activo de inversión, y encima son diferentes entre Activos de Inversión.

La volatilidad de cada clase de Activo de Inversión:

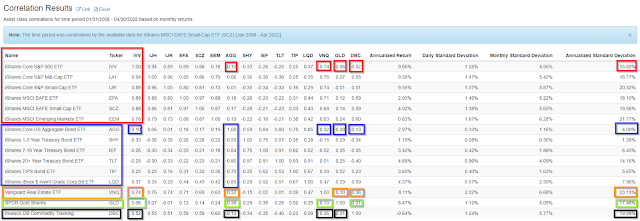

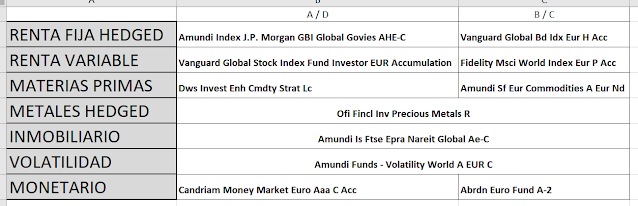

En un post anterior ya os adjunté esta tabla, en la que me basaba en la correlación entre los diversos Activos de Inversión, para decidir en cuantos de ellos quería basar mi cartera.

Sin embargo no hablé en absoluto de la última columna de dicha tabla, la Annualized Standard Desviation. Pues en este post va a ser la clave que lo determinará todo.

La Annualized Standard Desviation (que podemos denominar Volatilidad), mide como de "nervioso" es un Activo de Inversión en la búsqueda de la Rentabilidad Anual histórica que ha aportado.

En la tabla podemos ver, por ejemplo, como el S&P 500 (IVV) ha ofrecido una buenísima rentabilidad anual del 9,66% en el período 2008-2022, pero para poder disfrutar de esa rentabilidad hemos tenido que soportar una volatilidad del 15,8% anual (personalmente un valor que considero medio).

En cambio los mercados emergentes de renta variable (EEM) han ofrecido una decepcionante rentabilidad anual del 0,82% y encima la volatilidad soportada ascendió a un 21,77% (personalmente un valor que considero alto).

Finalmente el agregado de renta fija de USA (AGG) ofreció un aceptable rendimiento anual del 2,97%, y para poder obtener esa rentabilidad simplemente tuvimos que soportar una volatilidad anual del 4,00% (personalmente un valor que considero bajo).

Es decir, la volatilidad mide la "linealidad" y la "tranquilidad" con la que vamos a obtener las rentabilidades. A mayor volatilidad más "montaña rusa" será el conseguir la rentabilidad, y a menor volatilidad más se parecerá a un "plazo fijo en el banco" obtenerla.

Bueno, vale, ¿y esto qué tiene que ver con el Roc que le aplicas a cada uno de los Activos de Inversión?

Pues en pocas palabras, que cuando más "nervioso" sea un Activo de Inversión, mayor es el Roc que le debes aplicar para conseguir capturar bien sus tendencias, ya que es un Activo de Inversión que va a moverse tanto que en ocasiones va a parecer que inicia un tendencia bajista, cuando realmente no va a ser así.

Y por el contrario, cuando más "tranquilo" sea un Activo de Inversión, más puedes ajustar el Roc (valores pequeños), porque se va a comportar de manera tan "noble" que prácticamente no va a haber falsas tendencias bajistas.

Y lo vamos a empezar a ver, ejemplo a ejemplo (utilizaremos únicamente los Roc de 1, 3, 6 y 12 meses, dado que son los que se pueden consultar rápidamente en la web de morningstar, y de esta manera no caigo en la tentación de buscar Rocs más exóticos, que eventualmente pudieran darme mejor resultado, aunque fuera por simple casualidad).

1) Diferentes Rocs aplicados a la Renta Variable:

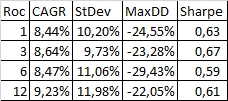

Podemos ver que en el caso de la Renta Variable de USA, en el período 1993-2022, estos serían los datos más significativos:

Con estos datos, yo en su día elegí escoger la combinación 6 y 12 meses, ya que los resultados son muy parecidos entre todos los Roc, y escogiendo esa opción iba a disminuir el número de operaciones a realizar al año.

Con estos resultados, queda claro que al oro (debido a la alta volatilidad que tiene), o le aplicas un Roc de 6 o 12 meses, o no consigues sacarle una rentabilidad decente. Además que al ser tan nervioso, el aplicarle Rocs cortos, hace que continuamente entres y salgas y vayas encadenando falsas señales alcistas y bajistas, que se te van acumulando en el MaxDD.

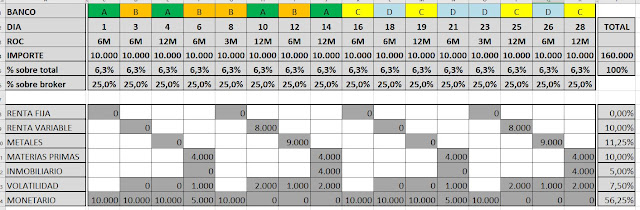

Así pues, diversifico en dos Rocs, eso sí lo más lógicos posibles (en función de los análisis anteriores), y siempre combinando uno de respuesta más rápida (Roc corto) con uno de respuesta más lenta (Roc largo).

De esta manera el Roc corto me protegerá de caídas rápidas, y el Roc largo me protegerá de caídas lentas y sostenidas.

Adjunto una gráfica de cómo hubiera afectado elegir cada Roc desde el de 6 hasta el de 12 meses, en una estrategia de seguimiento de tendencias (podeis consultar el documento en https://blog.thinknewfound.com/2018/04/diversifying-the-what-how-and-when-of-trend-following/):

Como podéis observar el resultado final cambia considerablemente en función de la suerte que hemos tenido al escoger el Roc a aplicar.

Hola Jaume, muy buen artículo. Una pregunta, a la hora de evaluar los ROCs, ¿Sólo entras en el activo si su rentabilidad ROCn y ROCm superan ambos y por separado la rentabilidad de un monetario ROCx? (Cual sería x?) O comparas ROCn con el ROCn del monetario y luego ROCm con el ROCm del monetario? Y segunda pregunta, ¿Qué monetario tomas de referencia? Gracias!

ResponderEliminarHola,

ResponderEliminarMuchas gracias por tu interés.

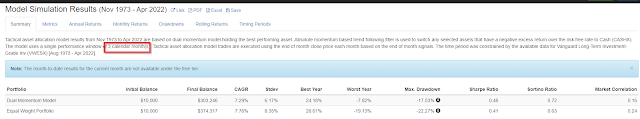

Efectivamente, comparo el ROCn del Activo con el ROCn del monetario. Si gana el del Activo, pues un 50% del importe asignado al Activo, ya se invertiría en él. En caso contrario, el 50% del importe asignado al Activo, se invierte en el monetario.

Después comparo el ROCm del Activo, con el ROCm del monetario, y lo mismo. Quien gane, se lleva el 50% del importe asignado al Activo.

Estas comparaciones las hago en días distintos del mes para, de esa manera, no jugármelo todo a un único día del mes y tener la mala suerte de decidir cómo se va a estar invertido durante todo un mes, precisamente el día antes de un crack rápido del mercado. De esta manera, el control sobre el total de la cartera es contínuo y siempre hay una parte de la misma que se salva de cracks rápidos del mercado.

En cuanto a qué monetario utilizar como referencia, la verdad es que hay muchísimos fondos de inversión monetarios muy parecidos (suelen tener comisiones muy muy bajas, por lo que los rendimientos entre diferentes gestoras son muy similares).

Como soy tan tacaño a la hora de pagar comisiones, he localizado dos que me gustan especialmente (tienen comisiones bajísimas), pero ya te digo que no sería un aspecto crítico de la estrategia:

Candriam Money Market Euro AAA C Acc

Abrdn Euro Fund A-2

Gracias.

Muchas gracias por la respuesta. Lo cierto es que el sistema es de lo más sensato/completo que he visto en TAA. Tengo otras dudas, ¿Hay rebalanceos? Y ¿cuanto un importe de un activo determinado vuelve a participar desde cash, lo hace por el mismo importe con el que salió o de lo que hay en cash haces partes y asignas el porcentaje que le toque a la caja (25%) respecto del global en ese momento? No sé si me explico, inicialmente la asignación está clara, pero una vez ha habido operaciones y en cash hay varios activos, cuando uno vuelve a dar entrada, ¿cómo calculas cuánto tiene que entrar? Gracias de nuevo!

ResponderEliminarSí que hay rebalanceos.

EliminarMe gusta rebalancear entre las 4 partes de la cartera (1.Renta Variable, 2. Renta fija, 3. Oro y Metales Preciosos y 4. Reits-Commodities), cuando alguna de ellas o supera el 30% del total de la cartera o baja por debajo del 20%, ... para intentar devolverlas al 25% original.

Efectivamente, cuando varias "cajas" del sistema están en Cash, es el momento idóneo para repartir proporcionalmente entre dichas cajas, y de esta manera dichas cajas ya están rebalanceadas entre ellas.

En el caso que alguna otra caja siga invertida y siga haciéndolo bien (y por tanto, con posibilidades de irse más allá del 30% del peso total de la cartera), en ese momento ese exceso sobre el peso original del 25%, me lo llevaría a Cash, y ese cash lo redistribuiría entre las cajas que estén en cash.

Cualquier otra duda, me cuentas. Gracias.

De entrada, Jaume muchas gracias por el gran trabajo de divulgación que estás haciendo. Creo que tengo claro cómo se podría implementar tu estrategia durante el primer mes, pero llegado el segundo mes (y consecutivos) cómo haces el seguimiento de cuál es el valor de mercado de cada 1/16 de la cartera? Me explico, debido al zanjado tienes 4 carteras y dentro de cada cartera 5 activos + 2 adicionales (cash y volatilidad). Como la renta fija no va con volatilidad y como en función del seguimiento de tendencias tendrás o bien el activo + volatilidad o bien cash, no ambas a la vez, saldría un máximo de 36 posiciones (serían menos si el seguimiento de tendencias indica ir a cash en algún caso). Si por simplicidad no trabajas con varias comercializadoras ni con varios fondos para cada tipo de activo, tendrías un máximo de 36 posiciones en "únicamente" 7 fondos. Por poner un ejemplo, mi duda es cómo controlas cuál es el valor de mercado real que tendría la posición de renta variable (con su volatilidad asociada) el día 3 del segundo mes. Tú realmente creaste esa posición (renta variable + volatilidad) el día 3 del primer mes, pero en este segundo mes se habrá revalorizado (o no) y además en esos dos fondos de renta variable y volatilidad tendrás actualmente también otras inversiones que habrás ido haciendo durante otros días del mes anterior. La única forma de llevar el registro que se me ocurre es apuntando la fecha, valor liquidativo e importe de cada una de las suscripciones que vas haciendo cada día del mes. Estoy en lo cierto o me estoy liando yo solo? Muchas gracias por la paciencia .

EliminarEstás en lo cierto. Pero hay una forma más sencilla. Apunta las "participaciones" que compraste del fondo de renta variable el día 3 del primer mes, y si en el segundo mes toca traspasarlas de nuevo a monetario, pues traspasas sólo ese número de participaciones.

EliminarSaludos y muchas gracias por el interés.

Parace una tontería pero, ¿cómo empiezas al principio? El primer mes que empiezas a hacer esta cartera habría que invertir el 25% en cada activo y el segundo mes es cuando empiezas a ver si aumentar o no posición mirando el ROC ¿no? Lo que pienso es que entonces por ejemplo, si el segundo mes solo toca aportar a renta variable, y a los otros tres no, se va a desbalancear inmediatamente la cartera (de hecho ese activo tendría un 40% en este caso que he puesto yo). Igual estoy diciendo una tontería pero me ha surgido la duda. Entiendo que la solución al principio es aportar varios meses y después empezar ya a hacer seguimiento de tendencias y demás, no sé... Me comentas a ver. Muchas gracias.

ResponderEliminarHola.

ResponderEliminarSi empiezas, empiezas escalonado.

El primer día te tocaría decidir sobre el 25% de uno de los activos de inversión (por ejemplo renta variable). Ahí decides si a ese 25% del 25% de la cartera (cada activo es un 25% del total de la cartera), le toca entrar a jugar o no.

Es decir durante un mes, estás decidiendo cada 2-3 días, sobre un 6,25% de la cartera, cada vez que decides. Durante ese mes, todo lo que aún no le ha tocado decidir, permanece en liquidez.

Una vez has completado el primer mes, sigues evaluando cada 2-3 días un 6,25% de la cartera.

Saludos.

Vale, es correcto. Ahora imagina este escenario. En mi primer mes solo entran a jugar las 4 rentas variables (cada una de una gestora), todo lo demás no. Tendría 6,25% cada una de las rentas variables y todo lo demás en liquidez. Si en el siguiente mes entran de nuevo las 4 rentas variables y además las 4 rentas fijas esta vez, las rentas variables tendrían el 6,25 % de la cartera cada una, pero las rentas fijas solo 3,125%. Si lo estoy entendiendo bien, ya habría un gran desbalanceo en esta situación

ResponderEliminarCreo que tenemos una confusión. La renta variable como máximo sólo puede tener el 25% del total de la cartera. Si en el primer mes de implementación de la misma, ya ha entrado totalmente, cuando reevalues durante el segundo mes (y vuelve a salir que debemos estar invertidos) no hay que hacer nada más. Ya estamos invertidos en renta variable lo máximo que podemos estar.

EliminarClaro, pero yo me estaba liando porque yo no parto de un capital sino que aporto mes a mes. Por lo que si ya estaba invertido en renta variable y el siguiente mes toca entrar, tengo que mantener lo que tenía invertido y además entrar con lo que le corresponda al mes. Pero con tus explicaciones ya lo he entendido. Muchas gracias.

EliminarHOla, vale ahora lo he entendido. Yo estaba pensando en alguien que ya tiene una buena cartera formada y tú en alguien que la está construyendo prácticamente desde el inicio.

EliminarEfectivamente tienes razón en tu conclusión final. Gracias por tu interés.

Bueno, a no ser que lo que no inviertas de uno de los activos (porque no le toca entrar) se guarde en el fondo monetario y si el siguiente mes a ese activo le toca entrar, entre la aportación que le tocaba en el mes y también lo que había reservado en el fondo monetario correspondiente a ese activo. Si es así me comentas. Saludos

ResponderEliminarAsí es. Como máximo 25% en Renta Variable, 25% en Renta Fija, 25% en Oro y 25% conjunto entre Reits y Commodities.

EliminarNo se comparten tantos por cientos entre bloques de activos.

Si a un activo NO le tocar estar invertido, automáticamente se invierte en un fondo monetario (liquidez).

Y como ultima duda, si al evaluar un activo no da señal de entrada, además de invertir la parte mensual correspondiente en el fondo monetario, ¿qué se hace si estabas ya invertido en ese activo? ¿se pasa todo lo que tenías en él al fondo monetario? Saludos

ResponderEliminarCorrecto. Si al evaluar el activo da que NO hay que estar invertido en él, se pasa al fondo monetario.

EliminarTrato al fondo monetario como si fuera un "parquing" de la cartera.

Ahí estará hasta que escalonadamente el sistema diga que hay que ir entrando en cada uno de los activos de inversión.

Saludos.

Hola Jaume!, gran artículo. estoy estudiando en este tema y no sé si has valorado la posibilidad de ponderar los ROC. Ej. 6 meses (65%) 12 meses (35%). ¿Merece la pena?. Gracias por la información que aportas

ResponderEliminarEn mi opinión es "rizar el rizo". Dividiéndolo a partes iguales es igual de efectivo y más simple. Pero si ves que te aporta algo, adelante, por supuesto.

EliminarMuchas gracias!! lo voy a estudiar

ResponderEliminarHola Jaume! Hace poco han actualizado la página de Morningstar, y ahora ya no aparece la rentabilidad de 6 meses, las demás si. ¿Qué otra página se puede utilizar para mirar la rentabilidad de 6 meses? Ya que no muchas páginas muestran esa rentabilidad.

ResponderEliminarMuchas gracias!

Hola,

ResponderEliminarEs una faena, sí, ... con lo bien que funcionaba.

Lo mejor es hacerlo en la propia web del banco en el que tengas el fondo, cuando te identificas y vas como que a operar con el fondo habrá alguna manera de verlo (por lo menos en Renta4 es así).

En páginas gratuitas, puedes probar https://markets.ft.com/

Pon en google https://markets.ft.com/ más el ISIN del fondo que quieres verificar.

Luego te vas al apartado de "Performance" y ahí tienes todos los datos, incluido el de 6 meses.

Saludos.

Pues sí, me ha gustado la nueva interfaz, pero una pena que quiten justo el 6M!

EliminarGracias por la recomendación, aunque con algunos fondos no muestra nada de datos... Haber si encuentro algo más.

Aprovecha las vacaciones!!

Buenas noches! He estado probando la nueva interfaz del Morningstar, y en el apartado "gráfico" del fondo se puede jugar con las fechas, es decir, se puede poner el rango de 6M ("14/01/2025" y 14/07/2025") y encima del gráfico aparece la rentabilidad en ese periodo. Ahora hay que editar las fechas cada día, pero al menos se puede obtener la rentabilidad de 6M.

Eliminar