Por qué zanjar la cartera (portfolio tranching)

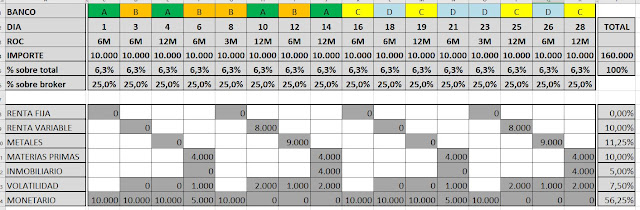

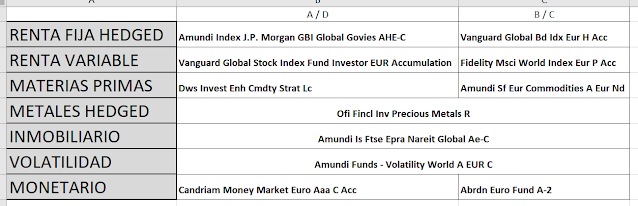

Tal y como expliqué aquí, divido mi cartera en r carteras idénticas, y cada una de dichas carteras idénticas está desglosada en 4 activos de Inversión (Renta Variable, Renta Fija, Oro y una combinación a partes iguales de Reits y Commodities).

Por tanto tengo mi patrimonio desglosado en 16 unidades de decisión.

Pues bien, en lugar de evaluar esas 16 partes de mi patrimonio el mismo día del mes, los reparto escalonadamente durante el mes (de esa manera cada 2 días, toca reevaluar 1/16 de mi patrimonio).

Ahora veremos qué intento evitar, al actuar de esta manera.

Timing luck (el azar del día de reevaluación).

Os adjunto un gran artículo en donde se explica que, en función del día del mes que se escoja para aplicar el seguimiento de tendencias a la cartera, los resultados pueden ser diametralmente distintos:

https://www.riverpatrimonio.com/post/timing-suerte-y-zanjado-de-carteras#:~:text=Para%20diversificar%20nuestra%20inversi%C3%B3n%20y,siguen%20la%20misma%20estrategia%20subyacente.

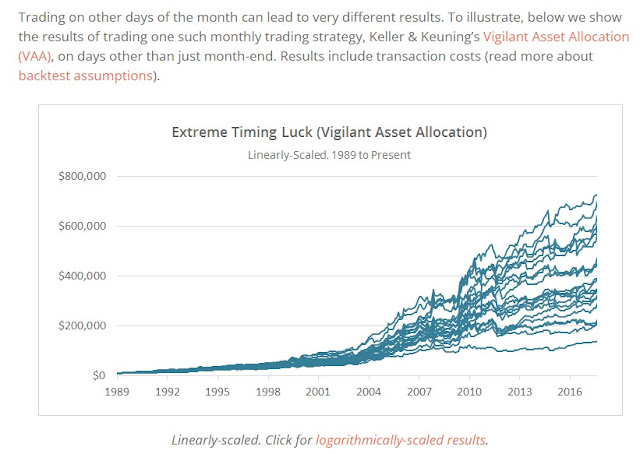

En este gráfico cómo hubiera evolucionado una inversión desde el año 1989 hasta 2018, en un sistema de seguimiento de tendencias denominado Vigilant Asset Allocation (similar al que he estado explicando en el blog), en función de qué día del mes se hubiera elegido para evaluar dicha estrategia.

Claro, visto los resultados, no tiene ningún sentido exponernos a este riesgo extremo de elegir el peor día posible del mes para decidir si invertimos o no en cada uno de los Activos de Inversión. De alguna manera tenemos que encontrar la forma de irnos a la parte central de los posibles resultados.

Una posible solución para eliminar totalmente el timing luck:

En este otro artículo, se analiza una solución simple de dividir en 4 días del mes, la reevaluación del seguimiento de tendencias:

chrome-extension://efaidnbmnnnibpcajpcglclefindmkaj/https://www.thinknewfound.com/wp-content/uploads/2014/11/What-Why-of-Portfolio-Tranching.pdf

Y en color naranja toda la zona de todos los posibles resultados de haber aplicado dicho sistema de seguimiento de tendencias, pero dividiéndolo en 4 días equidistantes del mes (por ejemplo el 1, el 8, el 15 y el 23 de cada mes, se reevalúa sólo una cuarta parte de la cartera). Aquí ya prácticamente no hay diferencias según qué días hubiéramos elegido, pues al tenerlo dividido en 4 días, la mala/buena suerte se va compensando.

Buenas, he leído en uno de los comentarios de un post anterior que en el seguimiento de tendencias de cada activo a través del ROC lo divides en dos días, el 50% decides si invertirlo o no al evaluar el ROCn y el otro 50% al evaluar el ROCm, además comentabas que en días distintos. Entonces, para cada activo harías seguimiento de tendencias 2 veces al mes, por lo que serían 32 unidades de decisión al mes ¿no? Seguramente yo lo haya entendido mal, por eso quería preguntar. Muchas gracias.

ResponderEliminarHola,

ResponderEliminarTengo 4 bloques de inversión (1.Renta Variable, 2. Renta Fija, 3. Oro y 4. Reits/Commodities).

Cada bloque lo divido en 4 partes iguales, que evalúo en días diferentes del mes equidistantes entre sí. => Por tanto divido mi cartera en 16 unidades de decisión.

2 de esos 4 días son evaluadas con el Roc de n meses y 2 de esos 4 días con el Roc de m meses.

Saludos.

Entendido, muchas gracias

EliminarGracias a tí por tu interés. Saludos.

ResponderEliminar