Por qué invertir en unos Activos de Inversión en concreto

Hola,

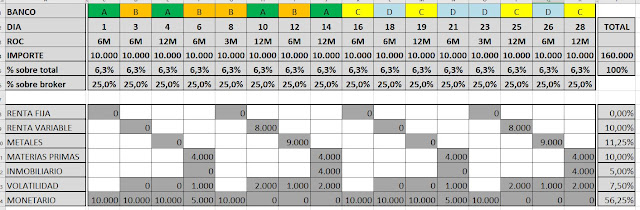

Tal y como expliqué aquí, personalmente invierto en los siguientes activos de inversión y en las siguientes proporciones:

* 25% Renta Variable Global

* 25% Renta Fija Global con EUR cubierto.

* 25% Oro y metales preciosos.

* 12,5% Materias Primas

* 12,5% Inmobiliario.

Y tal y como expliqué aquí, el invertir en más de un tipo de activo de inversión, se debe a no depender de los resultados que pueda tener sólo uno de ellos, alternativa que implica una grandísima volatilidad en los resultados, y períodos de pérdidas importantes y persistentes.

También dejé entrever que me gusta mucho la composición de la Cartera Permanente, pues los activos de inversión en los que invierte se complementan muy bien entre ellos, cubriéndose mutuamente en períodos en los que alguno de ellos pueda hacerlo especialmente mal.

Ahora voy a intentar explicar porqué renuncio al 25% de Liquidez que mantiene la Cartera Permanente, y lo sustituyo (a partes iguales) por las Materias Primas (commodities) y por el Inmobiliario (Reits).

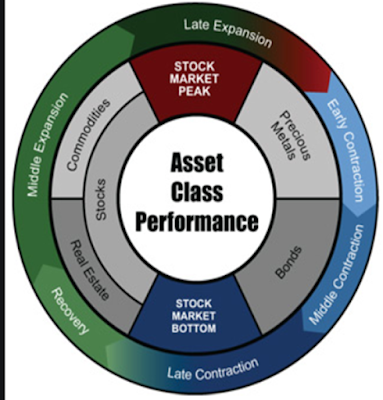

Empecemos por introducir uno de los muchos ejemplos de "relojes de la inversión" que podéis encontrar por internet. Básicamente es una recomendación de inversión en diferentes tipos de activos de inversión, en función del ciclo económico, escenificándolo de la manera más gráfica posible.

Personalmente, este es uno que me gusta mucho, por su simplicidad:

Lo que viene a decirnos esta imagen es que, en función del momento del ciclo económico en el que se encuentre una economía, hay tipos de activos de inversión que funcionarán especialmente bien respecto a los demás.

Si partimos del punto más bajo de una economía, en los primeros estadios de la recuperación económica, la Renta Variable y el Inmobiliario, es lo primero que va a empezar a recuperarse respecto a los niveles a los que les dejó la anterior crisis económica. Conforme la recuperación económica se afianza, se suma a este carro las Materias Primas, que es el activo que mejor aguanta el ritmo a la inflación que seguramente esté provocando dicha recuperación económica.

Una vez la Renta Variable alcanza un nuevo máximo, y empieza a vislumbrarse una nueva crisis económica, el Oro y los Metales Preciosos cogen el relevo, mientras que en los momentos más duros de la crisis económica, es la Renta Fija la que aguanta el tipo.

Una vez visto esto, y habiendo entendido cómo es de prever que se van a comportar los diversos tipos de activos de inversión, la pregunta lógica es la siguiente:

¿por qué no, simplemente, invertir en el activo de inversión apropiado en cada estadio del ciclo económico?

Y la respuesta, lamentablemente, es que nunca vamos a saber exactamente en qué momento del ciclo económico estamos, y en el caso que sí que lo supiéramos, no sabemos cuanto va a durar, ni (y esto es importante) si el siguiente estadio del ciclo económico va a ser el que por buena lógica le tocaría, o bien va a saltarse alguna etapa.

Sí, debo reconocer que no tengo ni idea de en qué momento del ciclo económico estamos ahora mismo.

La lógica me dice que actualmente (mayo del 2022) esto tiene pinta de haber llegado al pico de la Renta Variable y que nos adentramos en los inicios de la próxima crisis económica.

Pero la realidad puede darme una bofetada, y de repente experimentar una mejoría en todos los indicadores económicos, que hagan que la fase de "middle expansion" se extienda mucho más en el tiempo.

Además, aunque estuviera en lo cierto, el siguiente paso que puede dar la economía no tiene por qué ser el "early contraction", sino ser una crisis lo suficientemente grave e inmediata como para irnos directamente al "middle contraction", saltándonos una fase del ciclo.

Por tanto, reconociendo que no sé donde estamos, y que tampoco sé a donde vamos, ... la posición más prudente (recordad el nombre del blog) es protegerme de cualquiera de los estadios del ciclo económico, tal y como hacía la Cartera Permanente.

Pero habiendo visto que, tanto Inmobiliario como Materias Primas, pueden aportar un plus en según qué épocas, pues los incorporo como el cuarto y el quinto Activo de Inversión (además de los ya consagrados Renta Variable, Renta Fija y Oro). El porqué les asigno la mitad a cada uno de ellos, pues también se basa en el desconocimiento sobre cuál de ellos se va a comportar mejor en el futuro, por lo que prudentemente les asigno a cada uno de ellos el 12,5% del total de la cartera.

Ahora nos faltaría por comprobar, de alguna manera, si dicha combinación de Activos de Inversión, se compensa entre ellos tan bien cómo demostraron los de la Cartera Permanente. Y para ello necesitamos un apartado especial, para uno de los conceptos más importantes en la Inversión, ... la Correlación.

Correlación entre los diversos activos de inversión:

Primero explicaros muy brevemente que es la correlación entre distintos activos de inversión.

La correlación es una medida estadística que mide como influye una variable en otra.

Su valor puede ir desde el +1 (lo que haga una variable determina totalmente lo que haga la otra variable), hasta el -1 (lo que haga una variable será exactamente al contrario de lo que haga la otra variable), pasando por el valor 0 (lo que haga una variable es totalmente independiente de lo que haga otra variable).

A mí que me gustan mucho los símiles deportivos, podríamos decir, por ejemplo, que la altura está bastante correlacionada con el hecho de ser jugador profesional de baloncesto (el valor se acercaría a 1, a mayor altura mayor probabilidad de llegar lejos profesionalmente en el baloncesto). Sin embargo la altura estaría inversamente correlacionada con el hecho de ser un buen jockey en carreras de caballos (que el jinete sea muy alto suele ser handicap para el caballo, que debe transportar un mayor peso sobre su lomo). Del mismo modo, intuitivamente diría que la altura está poco correlacionada (valor cercano a 0) con ser un buen jugador de fútbol, es decir no es un factor determinante ni a favor, ni en contra.

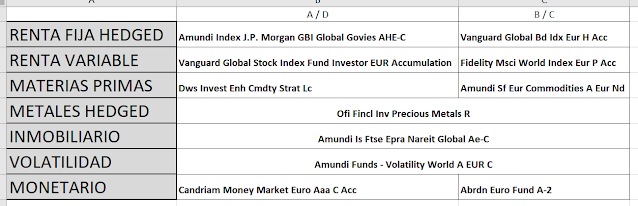

Pues volviendo al tema de la inversión, y usando otra vez la herramienta web portfoliovisualizer, que tiene un apartado llamado Asset Class Correlations, en donde nos facilitan una matriz de correlaciones, es decir, para cada tipo de Activo de Inversión que tiene en cuenta Portfoliovisualizer, le calcula cuál es su correlación con todos y cada uno de los demás.

Os adjunto la tabla:

Como podéis ver hay muchos tipos de Activos de Inversión. Sin embargo, a mi modo de ver, hay algunos que están tan correlacionados entre ellos, que realmente son "lo mismo".

Por ejemplo he señalado en un rectángulo de color rojo, todos los Activos de Inversión relacionados con la Renta Variable (de USA, de mediana capitalización, de baja capitalización, del resto del mundo exceptuando USA, de mercados emergentes, ...). Si os dais cuenta, en todos estos Activos de Inversión su correlación mutua se acerca mucho a 1. Es decir, no nos van a proporcionar diversificación de verdad, cuando más la necesitemos. Cuando haya un mercado bajista en la Renta Variable, todos ellos están destinados a ir en la misma dirección.

De la misma manera he señalado en un rectángulo de color azul, todos los Activos de Inversión relacionados con la Renta Fija (de corto plazo, de medio plazo, de largo plazo, la mezcla de todas ellas, deuda empresarial ...). Otra vez vemos el mismo patrón, la correlación entre ellas se acerca peligrosamente a 1, por lo que en épocas malas para la Renta Fija, no nos proporcionarán diversificación suficiente, para escaparnos de su mercado bajista.

Aparece el Oro (color verde) como un gran diversificador de riesgo (tiene correlación cercana a 0, con prácticamente todos los demás activos de inversión).

Y finalmente, los recientemente considerados Inmobiliario (color naranja) y Materias Primas (color negro), que aunque tienen correlaciones algo elevadas con algún otro activo de inversión, entre ellos mismos no están correlacionados. Esta propiedad hace que, como conjunto, sea interesante incorporarlos a la Cartera.

Comentarios

Publicar un comentario

Deja aquí tu comentario / pregunta.